In Spanien lebende Ausländer müssen zuerst festlegen, ob sie erbschaftssteuerpflichtig in Spanien sind (Erbschaftssteuer in Spanien). 2015 führte die Europäische Union für in Spanien lebende EU-Bürger (und Bürger einiger weiterer Länder) die Möglichkeit ein, zu entscheiden, ob nationale oder spanische Gesetze auf ihr Vermögen anzuwenden sind. Die gewählte Gesetzgebung gilt dann für das gesamte Vermögen, unabhängig davon, an welchem Ort sich dieses befindet.

In Spanien lebende Ausländer müssen zuerst festlegen, ob sie erbschaftssteuerpflichtig in Spanien sind (Erbschaftssteuer in Spanien). 2015 führte die Europäische Union für in Spanien lebende EU-Bürger (und Bürger einiger weiterer Länder) die Möglichkeit ein, zu entscheiden, ob nationale oder spanische Gesetze auf ihr Vermögen anzuwenden sind. Die gewählte Gesetzgebung gilt dann für das gesamte Vermögen, unabhängig davon, an welchem Ort sich dieses befindet.

Im Fall des Ablebens eines Ausländers, ohne dass ein Testament errichtet oder eine Gesetzgebung gewählt wurde, findet das Recht des Landes Anwendung, in dem die Person die letzten fünf Jahre gelebt hat. Obwohl keine rechtliche Verpflichtung zur Errichtung eines spanischen Testaments besteht, sollten in Spanien lebende Ausländer ihren letzten Willen oder die anwendbare Gesetzgebung festhalten lassen.

Spanische Erbfolge

In Spanien gilt ein Zivilrechtsystem, das heißt Erben müssen Erbschaftssteuer bezahlen. Im Gegensatz dazu wird das Vermögen in Common-Law-Ländern wie Großbritannien und den USA besteuert, bevor es an die Begünstigten verteilt wird. Auf nationaler Ebene ist das Erbschaftsrecht in Spanien im spanischen Zivilgesetzbuch geregelt. Die autonomen Gemeinschaften haben zusätzliche Bestimmungen. Zur Zahlung der Erbschaftssteuer in Spanien müssen Ausländer eine Ausländeridentifikationsnummer (NIE) besitzen.

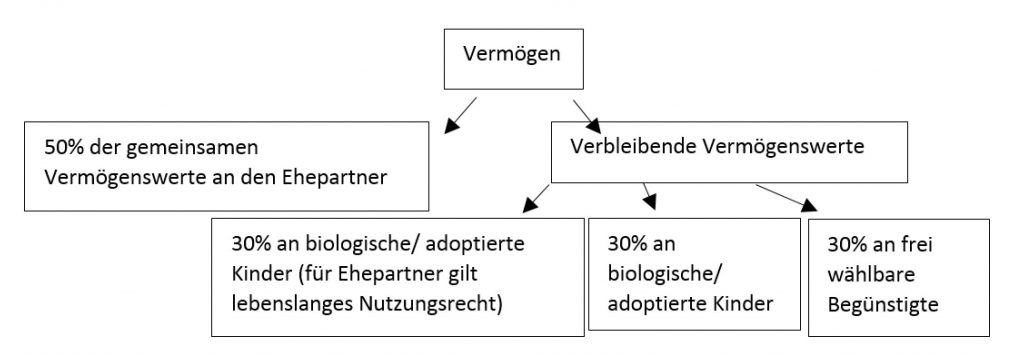

Das spanische Erbschaftsrecht sieht eine „Mindestbeteiligung“ vor (auch als „Gesetz zum Pflichtteil“ bekannt). Das bedeutet, dass ein bestimmter Anteil des Vermögens an Ehepartner, Kinder und Eltern vererbt wird. Das Vermögen eines Erblassers mit Ehepartner und Kindern wird beispielsweise wie folgt verteilt:

Sollte sich der Großteil des Vermögens eines Erblassers in Spanien befinden, aber eine andere Gesetzgebung festgelegt worden sein, können die Angehörigen das Testament mit der Begründung anfechten, das ihr Verwandter den Pflichtteil umgehen und sie enterben wollte.

Falls eine Person kein Testament hinterlassen hat und die spanischen Gesetze Anwendung finden, wird das Vermögen unter Beachtung der Pflichtteilregelung verteilt und der Restbetrag fällt an die Kinder. Sollte der Erblasser kinderlos sein, fällt dieser Anteil an die Eltern. Sollten die Eltern bereits vorverstorben sein, fällt dieser Betrag an den Ehepartner. In dem Fall, dass der Verstorbene weder Kinder, Eltern noch Ehepartner hat, geht der Restbetrag an den nächsten Angehörigen in der Erbfolge.

Steuersätze und Freibeträge – Erbschaftssteuer in Spanien

Die Höhe der Erbschaftssteuer hängt von der Beziehung zwischen Erblasser und Begünstigtem ab. Lebenspartner bezahlen beispielsweise mehr Steuern als Ehepartner und Stiefkinder mehr Steuern als biologische und adoptierte Kinder. Für bestimmte Angehörige gibt es außerdem höhere Freibeträge. Nationale Gesetze sehen zum Beispiel für Ehepartner einen Freibetrag von 15.957 Euro vor, während für Lebenspartner kein solcher Freibetrag bestimmt wurde. Einige autonome Gemeinschaften haben jedoch höhere Freibeträge für unverheiratete Lebenspartner.

Für in Spanien lebende Ausländer ist es sehr wichtig, die Erbschaftssteuer in Spanien und das allgemeine Erbrecht zu kennen. Wir hoffen, dass unser Überblick ihnen dabei hilft. Für weitere Informationen können Sie sich jederzeit mit uns in Verbindung setzen.

Víctor Sáez